Pokud jste plátce DPH a vystavujete zálohové faktury, musíte do 15 dnů od zaplacení zálohy platbu vyúčtovat a vystavit běžnou fakturu (daňový doklad). Pokud ale během této lhůty například nestihnete zakázku zpracovat, je potřeba do 15 dnů klientovi vystavit daňový doklad k platbě.Kromě DUZP nesmí na faktuře chybět ani datum vystavení. Jedná se o datum, kdy dodavatel doklad vystavil. Podle zákona musí plátce DPH vystavit fakturu do 15 dnů od prodeje zboží nebo poskytnutí služby, případně od přijetí úplaty. Záleží, co nastalo dříve.Pokud plátce poskytuje plnění osobě nepovinné k dani, např. soukromé osobě, povinnost vystavit daňový doklad nemá, nicméně jej vystavit může. Plátce má maloobchodní prodejnu s elektro zbožím.

Jaké náležitosti musí mít daňový doklad : Zjednodušený daňový doklad

informace o prodávajícím (název firmy / jméno a příjmení OSVČ, sídlo, DIČ)

evidenční číslo dokladu.

předmět plnění (název zboží či služby a množství zboží či rozsah služby)

datum vystavení

datum uskutečnění zdanitelného plnění nebo datum přijetí platby.

cenu včetně DPH.

sazbu DPH.

Jak se účtuje daňový doklad k přijaté platbě

Příjemce zálohy v okamžiku přijetí zálohové platby vystaví daňový doklad k přijaté platbě a účtuje na stranu MD účtu 221, eventuálně 211 při platbách v hotovosti, a na stranu D účtu 324 (Přijaté provozní zálohy) spolu s účtem 343 DPH. Jakmile se uskuteční zdanitelné plnění, příjemce úplaty vystaví daňový doklad.

Kdy vzniká povinnost přiznat daň : Povinnost přiznat daň při dodání zboží nebo poskytnutí služby vzniká ke dni uskutečnění zdanitelného plnění (dále též DUZP). Je-li před uskutečněním zdanitelného plnění přijata úplata, vzniká povinnost přiznat daň z přijaté částky ke dni přijetí úplaty.

Datum vystavení faktury později než DUZP

Podle § 28 odst. 5 zákona o DPH to ale musíte udělat do 15 dnů od dne, kdy vznikla povinnost přiznat daň nebo plnění. Tedy maximálně do 15 dnů od data UZP. Pokud tuto povinnost porušíte, hrozí vám pokuta až 2 miliony korun. Ten rovněž stanovuje, že daňové doklady jsou povinni vystavovat všichni plátci DPH. Z hlediska zákona existují dva druhy daňových dokladů – zjednodušený a běžný. První jmenovaný typ je možné vystavit u částek do 10 000 Kč včetně DPH, ať už jde o hotovostní platbu či platbu předem.

Kdy nemusím podávat daňové přiznání

Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).Daňovým dokladem je faktura nebo účtenka, kterou vystavuje plátce DPH. Ne každá faktura je tedy zároveň i daňovým dokladem. Pokud nejste plátce DPH, pak vaše faktury plní roli účetních dokladů, zatímco daňové doklady vystavují pouze plátci DPH.Daňový doklad k platbě vystavíte 3 způsoby:

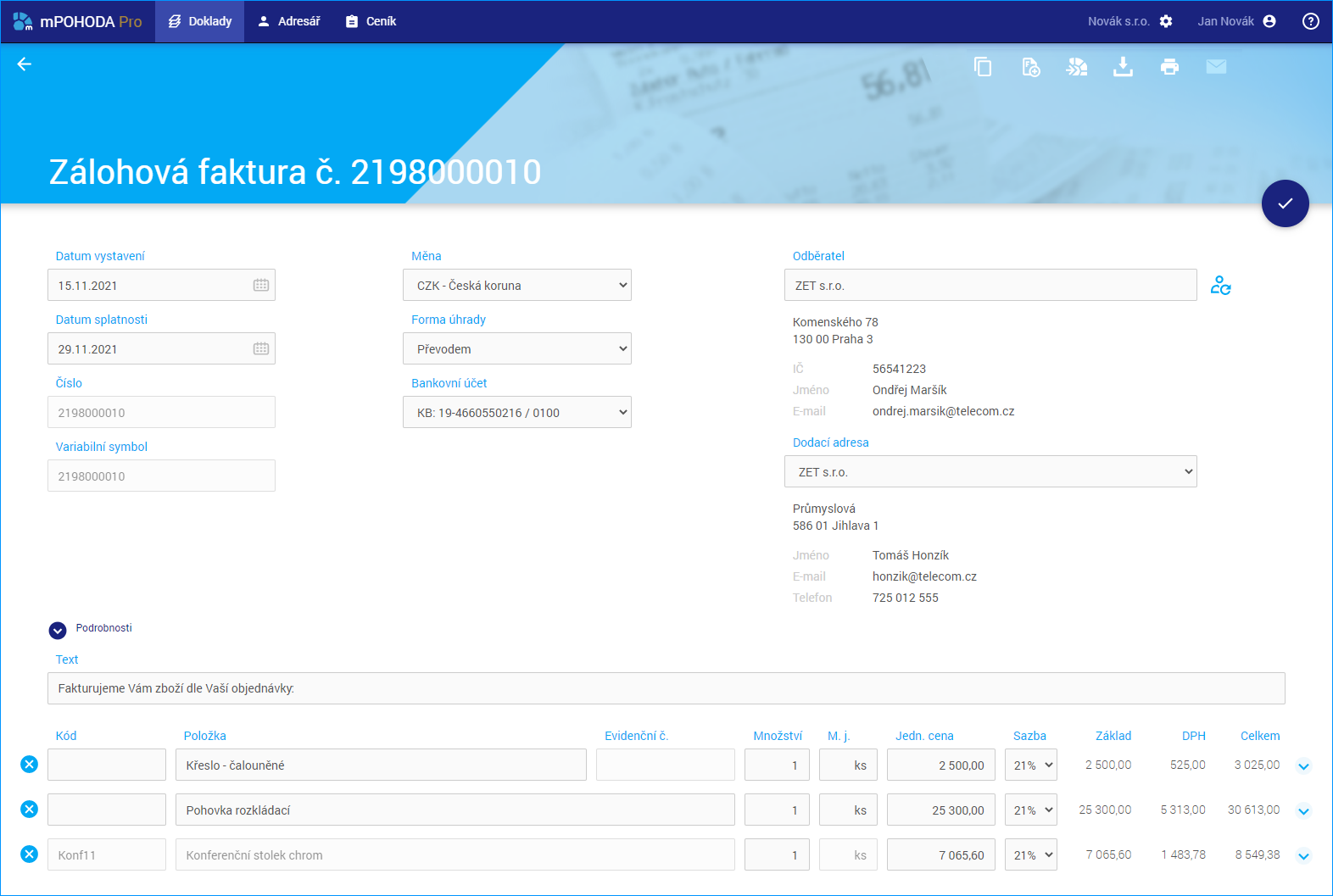

Prokliknete se do sekce Daňové doklady k platbě.

V seznamu úhrad zálohových faktur použijete funkci Daňový doklad – najdete ji na řádku s úhradou a v horním menu.

Zatrhnete možnost Vystavit daňový doklad při přidávání nové úhrady zálohové faktury.

Faktura přijatá

Vždy zaúčtujete na účet 321 – Dodavatelé v celkové částce na stranu DAL (zvýšení závazku) a až poté řešíte, za co tato faktura byla: Například máte zaúčtovat fakturu přijatou za právní služby. Kontace tohoto případu je: 518/321.

Kdy nejpozdeji podat daně : Pozdní podání – 5 dní bez sankcí

pracovní den. Poslední den tedy musíte přiznání podat elektronicky či osobně. Úrok z prodlení ale vzniká již od 4. dne (pozor, nikoliv pracovního) do dne platby, daň je tedy potřeba zaplatit nejpozději do 4 dnů od konce lhůty pro podání přiznání.

Jak podat daňové přiznání : Daňové přiznání poplatníci podávají několika způsoby. Osobně na příslušném finančním úřadě, poštou, nebo elektronicky. Osobně odevzdáváte vyplněný formulář na místně příslušném finančním úřadě, pod který spadá adresa vašeho trvalého bydliště. Přiznání předáte na podatelně úřednici.

Jak dlouho Zpětně lze vystavit fakturu

Ze zákona, konkrétně jde o zákon o DPH § 28 odst. 4, je povinnost fakturu vystavit do 15 dnů od data zdanitelného plnění. Takhle je postavený zákon, ale jsou situace, kdy doklad do 15 dnů vystavený není. Důvody mohou být různé – třeba lajdáctví a zapomětlivost. V případě, kdy by tak neučinil, by mu mohl ze strany finančního úřadu hrozit postih až do výše 3 % hodnoty aktiv. V případě, že dodavatel vlastní účetnictví nevede, se řídí zákonem o živnostenském podnikání. Ten mu ukládá jako povinnost ihned vystavit doklady za služby a prodané zboží, pokud si to zákazník vyžádá.z dosavadních 6 000 Kč na 20 000 Kč ročně. Pokud jste zaměstnanec a máte i nějaké vedlejší příjmy, například z pronájmu, které jsou nižší než 20 000 Kč ročně, nemusíte podat daňové přiznání. Vaše daňové povinnosti související se zaměstnáním může vyřídit zaměstnavatel.

Kdy se nepodává daňové přiznání OSVČ : Všechny potřebné formuláře najdete na našich stránkách. Od povinnosti podávat daňové přiznání jsou osvobozeny pouze ty OSVČ, které byly po celý rok 2023 přihlášeny k paušální dani a neměly jiné příjmy. Druhou výjimkou jsou OSVČ, jejichž příjmy za rok 2023 nepřesáhly 50 000 Kč a zároveň nevykazují daňovou ztrátu.

Antwort Kdy nemusím vystavit daňový doklad k přijaté platbě? Weitere Antworten – Kdy je povinnost vystavit daňový doklad k přijaté platbě

Pokud jste plátce DPH a vystavujete zálohové faktury, musíte do 15 dnů od zaplacení zálohy platbu vyúčtovat a vystavit běžnou fakturu (daňový doklad). Pokud ale během této lhůty například nestihnete zakázku zpracovat, je potřeba do 15 dnů klientovi vystavit daňový doklad k platbě.Kromě DUZP nesmí na faktuře chybět ani datum vystavení. Jedná se o datum, kdy dodavatel doklad vystavil. Podle zákona musí plátce DPH vystavit fakturu do 15 dnů od prodeje zboží nebo poskytnutí služby, případně od přijetí úplaty. Záleží, co nastalo dříve.Pokud plátce poskytuje plnění osobě nepovinné k dani, např. soukromé osobě, povinnost vystavit daňový doklad nemá, nicméně jej vystavit může. Plátce má maloobchodní prodejnu s elektro zbožím.

Jaké náležitosti musí mít daňový doklad : Zjednodušený daňový doklad

Jak se účtuje daňový doklad k přijaté platbě

Příjemce zálohy v okamžiku přijetí zálohové platby vystaví daňový doklad k přijaté platbě a účtuje na stranu MD účtu 221, eventuálně 211 při platbách v hotovosti, a na stranu D účtu 324 (Přijaté provozní zálohy) spolu s účtem 343 DPH. Jakmile se uskuteční zdanitelné plnění, příjemce úplaty vystaví daňový doklad.

Kdy vzniká povinnost přiznat daň : Povinnost přiznat daň při dodání zboží nebo poskytnutí služby vzniká ke dni uskutečnění zdanitelného plnění (dále též DUZP). Je-li před uskutečněním zdanitelného plnění přijata úplata, vzniká povinnost přiznat daň z přijaté částky ke dni přijetí úplaty.

Datum vystavení faktury později než DUZP

Podle § 28 odst. 5 zákona o DPH to ale musíte udělat do 15 dnů od dne, kdy vznikla povinnost přiznat daň nebo plnění. Tedy maximálně do 15 dnů od data UZP. Pokud tuto povinnost porušíte, hrozí vám pokuta až 2 miliony korun.

Ten rovněž stanovuje, že daňové doklady jsou povinni vystavovat všichni plátci DPH. Z hlediska zákona existují dva druhy daňových dokladů – zjednodušený a běžný. První jmenovaný typ je možné vystavit u částek do 10 000 Kč včetně DPH, ať už jde o hotovostní platbu či platbu předem.

Kdy nemusím podávat daňové přiznání

Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).Daňovým dokladem je faktura nebo účtenka, kterou vystavuje plátce DPH. Ne každá faktura je tedy zároveň i daňovým dokladem. Pokud nejste plátce DPH, pak vaše faktury plní roli účetních dokladů, zatímco daňové doklady vystavují pouze plátci DPH.Daňový doklad k platbě vystavíte 3 způsoby:

Faktura přijatá

Vždy zaúčtujete na účet 321 – Dodavatelé v celkové částce na stranu DAL (zvýšení závazku) a až poté řešíte, za co tato faktura byla: Například máte zaúčtovat fakturu přijatou za právní služby. Kontace tohoto případu je: 518/321.

Kdy nejpozdeji podat daně : Pozdní podání – 5 dní bez sankcí

pracovní den. Poslední den tedy musíte přiznání podat elektronicky či osobně. Úrok z prodlení ale vzniká již od 4. dne (pozor, nikoliv pracovního) do dne platby, daň je tedy potřeba zaplatit nejpozději do 4 dnů od konce lhůty pro podání přiznání.

Jak podat daňové přiznání : Daňové přiznání poplatníci podávají několika způsoby. Osobně na příslušném finančním úřadě, poštou, nebo elektronicky. Osobně odevzdáváte vyplněný formulář na místně příslušném finančním úřadě, pod který spadá adresa vašeho trvalého bydliště. Přiznání předáte na podatelně úřednici.

Jak dlouho Zpětně lze vystavit fakturu

Ze zákona, konkrétně jde o zákon o DPH § 28 odst. 4, je povinnost fakturu vystavit do 15 dnů od data zdanitelného plnění. Takhle je postavený zákon, ale jsou situace, kdy doklad do 15 dnů vystavený není. Důvody mohou být různé – třeba lajdáctví a zapomětlivost.

V případě, kdy by tak neučinil, by mu mohl ze strany finančního úřadu hrozit postih až do výše 3 % hodnoty aktiv. V případě, že dodavatel vlastní účetnictví nevede, se řídí zákonem o živnostenském podnikání. Ten mu ukládá jako povinnost ihned vystavit doklady za služby a prodané zboží, pokud si to zákazník vyžádá.z dosavadních 6 000 Kč na 20 000 Kč ročně. Pokud jste zaměstnanec a máte i nějaké vedlejší příjmy, například z pronájmu, které jsou nižší než 20 000 Kč ročně, nemusíte podat daňové přiznání. Vaše daňové povinnosti související se zaměstnáním může vyřídit zaměstnavatel.

Kdy se nepodává daňové přiznání OSVČ : Všechny potřebné formuláře najdete na našich stránkách. Od povinnosti podávat daňové přiznání jsou osvobozeny pouze ty OSVČ, které byly po celý rok 2023 přihlášeny k paušální dani a neměly jiné příjmy. Druhou výjimkou jsou OSVČ, jejichž příjmy za rok 2023 nepřesáhly 50 000 Kč a zároveň nevykazují daňovou ztrátu.