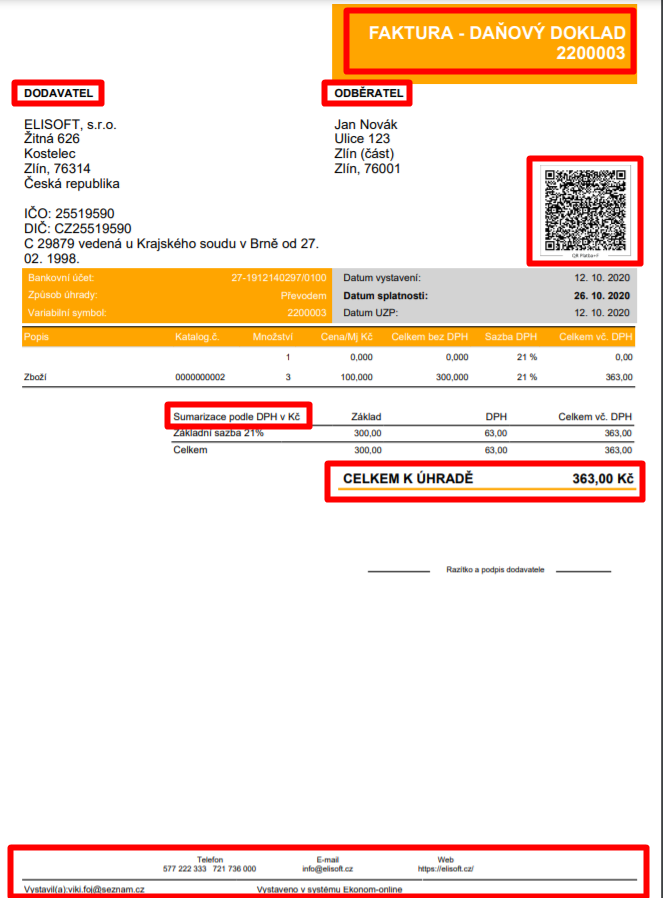

Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti.Jako plátce DPH se řídíte zákonem o dani z přidané hodnoty, proto vystavujete faktury v podobě daňových dokladů – nezávisle na tom, zda DPH platí i Váš odběratel. Doporučujeme rovněž uvádět označení „Faktura – daňový doklad“ v záhlaví listiny.základ daně; sazba a výše daně (v českých korunách); datum vystavení faktury, případně datum uskutečnění zdanitelného plnění (zpravidla den dodání služby či zboží, případně přijetí platby) – pokud se liší od data vystavení dokladu; evidenční číslo dokladu.

Jak fakturovat na IČO : Co musí faktura obsahovat

identifikaci dodavatele – jméno a příjmení či název firmy, adresu a IČO (v případě nepodnikatele se IČO neuvádí)

identifikaci odběratele – jméno a příjmení či název firmy, adresu a IČO.

číselné označení dokladu.

popis zboží či služeb, za které je faktura vystavována.

fakturovanou částku.

Kdy musí být na faktuře IČO

Co musí obsahovat faktura u každého podnikatele:

název firmy; adresu, resp. sídlo firmy, IČO. Platí pro obě strany – dodavatele i odběratele. Vy, jako dodavatel, jste kromě těchto údajů povinen uvést i označení registru, ve kterém jste jako podnikatel zapsaný (obchodní rejstřík, živnostenský rejstřík apod.)

Co nesmí chybět na faktuře : Zálohová faktura by měla obsahovat především informace k platbě: částku k úhradě, variabilní symbol, číslo účtu, na který má být platba zaslána, specifikaci služby nebo zboží, za které chceme zaplatit, a případně i datum splatnosti.

Kdo musí platit DPH a jak na to Plátcem DPH se stáváte povinně, pokud máte obrat vyšší než 2 miliony korun za uplynulých 12 po sobě jdoucích měsíců. Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete. Administrativa pro plátce DPH je složitější a přináší řadu povinností.

Jak vystavit fakturu bez IČO

Naopak fakturu můžete vystavit i jako nepodnikatel a neplátce DPH. Její podobu a formu daňový zákon nedefinuje. Mnoho laiků, ale i podnikatelů tyto dva pojmy často zaměňuje. Jestliže chce podnikatel vystavit doklad a je plátcem DPH, musí se tento dokument jmenovat daňový doklad a nést dané náležitosti.Zálohová faktura by měla obsahovat především informace k platbě: částku k úhradě, variabilní symbol, číslo účtu, na který má být platba zaslána, specifikaci služby nebo zboží, za které chceme zaplatit, a případně i datum splatnosti.Princip. Princip daně z přidané hodnoty spočívá v odvedení daně pouze z rozdílu ceny mezi vstupy a výstupy, tedy z toho, o kolik se cena zboží u něho zvýší (kolik k hodnotě přidá). Subjekt platí dodavatelům cenu včetně této daně a dodavatel sám dostává zaplaceno za zboží včetně této daně. Podle zákona musí plátce DPH vystavit fakturu do 15 dnů od prodeje zboží nebo poskytnutí služby, případně od přijetí úplaty.

Jak se vyhnout placení DPH : Vedle dobrovolné registraci k DPH existuje i dobrovolné zrušení plátcovství DPH. Odhlásit se od placení daně ale můžete pouze tehdy, když váš obrat za posledních 12 měsíců klesne pod hranici 1 milionu korun. Zároveň platí, že pokud jste DPH neplatili v minimálním rozsahu 12 měsíců, zrušení plátcovství neprovede.

Co znamená když firma není plátcem DPH : Tato osoba se pak dělí na : Neplátce – podnikatel či firma, která má obrat nižší než 1 000 000 Kč v předešlých, po sobě jdoucích kalendářních měsících. Nemá povinnost odvádět DPH a nemá nárok na odpočet. Plátce je osobou registrovanou k dani.

Co kdyz nemám IČO

Pokud tam IČO není, vyhledejte si ho dle jeho názvu v registru ARES (Administrativní registr ekonomických subjektů). V něm najdete veškeré údaje o podnikajících fyzických a právnických osobách. Jak spočítat DPH

Daň spočítáte jednoduše podle vzorce cena – (cena / x), kde x je násobek sazby daně. Pro 21% daň to bude 1,21, pro 15% daň 1,15 a pro 10% daň 1,10. 21% DPH z příkladné částky 135.000 Kč tedy spočítáte následujícím vzorcem: 135000 – (135000 / 1,21) = 135000 – 111570,2479 = 23429,7521.Platbu DPH je nutné provést do 25 dnů od skončení předchozího zdaňovacího období. To znamená buď 25 dní po skončení předchozího měsíce nebo čtvrtletí. Pokud vznikne nárok na vrácení DPH, vrátí vám ho úřad na uvedený účet. I tak je ale nutné podat přiznání k DPH a kontrolní hlášení.

Kdy se odvádí DPH z vystavené faktury : Plátci DPH musejí DUZP povinně uvádět na všech vystavených fakturách. Plátce DPH uskutečňující zdanitelné plnění (firma, která prodává zboží nebo poskytuje službu) má v tento den povinnost přiznat DPH na výstupu. Tzn., že jako plátce DPH musíte z každé vystavené faktury odvést státu DPH vyčíslené na faktuře.

Antwort Jak vystavit fakturu s DPH? Weitere Antworten – Co musí být na faktuře neplátce DPH

Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti.Jako plátce DPH se řídíte zákonem o dani z přidané hodnoty, proto vystavujete faktury v podobě daňových dokladů – nezávisle na tom, zda DPH platí i Váš odběratel. Doporučujeme rovněž uvádět označení „Faktura – daňový doklad“ v záhlaví listiny.základ daně; sazba a výše daně (v českých korunách); datum vystavení faktury, případně datum uskutečnění zdanitelného plnění (zpravidla den dodání služby či zboží, případně přijetí platby) – pokud se liší od data vystavení dokladu; evidenční číslo dokladu.

Jak fakturovat na IČO : Co musí faktura obsahovat

Kdy musí být na faktuře IČO

Co musí obsahovat faktura u každého podnikatele:

název firmy; adresu, resp. sídlo firmy, IČO. Platí pro obě strany – dodavatele i odběratele. Vy, jako dodavatel, jste kromě těchto údajů povinen uvést i označení registru, ve kterém jste jako podnikatel zapsaný (obchodní rejstřík, živnostenský rejstřík apod.)

Co nesmí chybět na faktuře : Zálohová faktura by měla obsahovat především informace k platbě: částku k úhradě, variabilní symbol, číslo účtu, na který má být platba zaslána, specifikaci služby nebo zboží, za které chceme zaplatit, a případně i datum splatnosti.

Kdo musí platit DPH a jak na to Plátcem DPH se stáváte povinně, pokud máte obrat vyšší než 2 miliony korun za uplynulých 12 po sobě jdoucích měsíců.

Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete. Administrativa pro plátce DPH je složitější a přináší řadu povinností.

Jak vystavit fakturu bez IČO

Naopak fakturu můžete vystavit i jako nepodnikatel a neplátce DPH. Její podobu a formu daňový zákon nedefinuje. Mnoho laiků, ale i podnikatelů tyto dva pojmy často zaměňuje. Jestliže chce podnikatel vystavit doklad a je plátcem DPH, musí se tento dokument jmenovat daňový doklad a nést dané náležitosti.Zálohová faktura by měla obsahovat především informace k platbě: částku k úhradě, variabilní symbol, číslo účtu, na který má být platba zaslána, specifikaci služby nebo zboží, za které chceme zaplatit, a případně i datum splatnosti.Princip. Princip daně z přidané hodnoty spočívá v odvedení daně pouze z rozdílu ceny mezi vstupy a výstupy, tedy z toho, o kolik se cena zboží u něho zvýší (kolik k hodnotě přidá). Subjekt platí dodavatelům cenu včetně této daně a dodavatel sám dostává zaplaceno za zboží včetně této daně.

Podle zákona musí plátce DPH vystavit fakturu do 15 dnů od prodeje zboží nebo poskytnutí služby, případně od přijetí úplaty.

Jak se vyhnout placení DPH : Vedle dobrovolné registraci k DPH existuje i dobrovolné zrušení plátcovství DPH. Odhlásit se od placení daně ale můžete pouze tehdy, když váš obrat za posledních 12 měsíců klesne pod hranici 1 milionu korun. Zároveň platí, že pokud jste DPH neplatili v minimálním rozsahu 12 měsíců, zrušení plátcovství neprovede.

Co znamená když firma není plátcem DPH : Tato osoba se pak dělí na : Neplátce – podnikatel či firma, která má obrat nižší než 1 000 000 Kč v předešlých, po sobě jdoucích kalendářních měsících. Nemá povinnost odvádět DPH a nemá nárok na odpočet. Plátce je osobou registrovanou k dani.

Co kdyz nemám IČO

Pokud tam IČO není, vyhledejte si ho dle jeho názvu v registru ARES (Administrativní registr ekonomických subjektů). V něm najdete veškeré údaje o podnikajících fyzických a právnických osobách.

Jak spočítat DPH

Daň spočítáte jednoduše podle vzorce cena – (cena / x), kde x je násobek sazby daně. Pro 21% daň to bude 1,21, pro 15% daň 1,15 a pro 10% daň 1,10. 21% DPH z příkladné částky 135.000 Kč tedy spočítáte následujícím vzorcem: 135000 – (135000 / 1,21) = 135000 – 111570,2479 = 23429,7521.Platbu DPH je nutné provést do 25 dnů od skončení předchozího zdaňovacího období. To znamená buď 25 dní po skončení předchozího měsíce nebo čtvrtletí. Pokud vznikne nárok na vrácení DPH, vrátí vám ho úřad na uvedený účet. I tak je ale nutné podat přiznání k DPH a kontrolní hlášení.

Kdy se odvádí DPH z vystavené faktury : Plátci DPH musejí DUZP povinně uvádět na všech vystavených fakturách. Plátce DPH uskutečňující zdanitelné plnění (firma, která prodává zboží nebo poskytuje službu) má v tento den povinnost přiznat DPH na výstupu. Tzn., že jako plátce DPH musíte z každé vystavené faktury odvést státu DPH vyčíslené na faktuře.