Proforma faktura je vystavena na cenu celé dodávky. Jakmile je vydaná proforma faktura plně zlikvidována, program POHODA automaticky nabídne vystavení klasické faktury (daňového dokladu) . Zálohová faktura se používá u časově nebo materiálově náročných dodávek, u kterých odběratel platí průběžně zálohy.Proforma faktura je obvykle zaslána zákazníkovi nebo klientovi v okamžiku, kdy se u vás zavázal k nákupu, ale zároveň mu nelze ještě poslat oficiální fakturu, protože je třeba ještě potvrdit poslední podrobnosti. Jakmile zákazník se vším souhlasí, pak mu dodáte zboží či svou službu a vystavíte běžnou fakturu.Žádný zákonný předpis neupravuje rozdíl mezi zálohovou fakturou, proforma fakturou či výzvou k platbě. Jedná se v podstatě jen o informaci pro odběratele, jakým způsobem a za co má zaplatit. Dokud není uhrazena, tak se o ní neúčtuje, ani se nezohledňuje v přiznání k DPH.

Co je Profaktura : Jedná se o předběžnou fakturu, kterou zákazníkům zasíláme e-mailem, pokud platí objednané zboží předem. Takzvaně nakupuje tiskárnu na fakturu. Na proforma faktuře jsou uvedeny informace jako na klasické faktuře, všechny položky i ceny, ovšem nejedná se o daňový doklad.

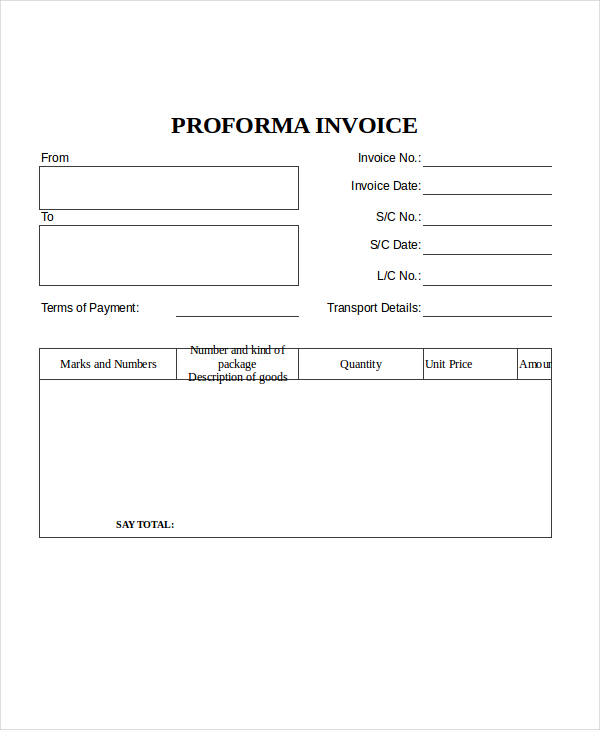

Co znamená proforma invoice

Co je to proforma faktura Proforma faktura – na rozdíl od klasické faktury – není účetním ani daňovým dokladem. Dodavatel tuto fakturu vystavuje a posílá odběrateli ještě předtím, než dodá zboží nebo službu. Proforma faktura slouží jako cenová nabídka nebo výzva k úhradě zálohy.

Jaké jsou druhy faktur : Základní rozdělení je na faktury vydané a přijeté. Vydané faktury jsou ty, které vystavujete svým zákazníkům vámi za dodané zboží či služby. Přijaté faktury jsou ty, které vaši dodavatelé posílají vám a vy na jejich základě platíte za odebrané zboží či služby.

Faktura vystavená

U faktury vystavené účtujete vždy na účet 311 – Odběratelé v celkové částce na stranu MÁ DÁTI. Na stranu DAL budete účtovat vždy buď výnosový účet (311/6xx), nebo výnosy příštích období. Co musí obsahovat faktura u každého podnikatele:

označení účastníků – tedy jméno a příjmení (OSVČ), resp. název firmy; adresu, resp.

slovní a číselné označení dokladu – např.: “Faktura 2025001”.

peněžní sumu – celkově a nebo podrobně (cena za měrnou jednotku a označení množství).

den vyhotovení účetního dokladu – tj.

Kdy se odvádí DPH že zálohové faktury

Kdy odvádět DPH u zálohové faktury

Pokud zálohu obdržíte v jiném měsíci, než dodáte zboží nebo dokončíte práci, musíte zákazníkovi do 15 dnů vystavit tzv. daňový doklad k přijaté záloze. Na základě tohoto dokladu přiznáte a odvedete daň za příslušné zdaňovací období.Jelikož hlavním cílem zálohové faktury je získat od zákazníka platbu předem, je vhodné, aby zálohová faktura obsahovala zejména informace k platbě – částku k úhradě, variabilní symbol, číslo účtu, na který má být platba zaslána, specifikaci služby či zboží, za které chceme zaplatit, a případně i datum splatnosti.Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti. Pokud nedisponujete živnostenským oprávněním, můžete i tak v určitých případech vystavovat faktury. Jedná se o tzv. příležitostný příjem, který nesmí překročit hranici 30 000 Kč za kalendářní rok. Tato částka se nemusí uvádět do daňového přiznání, jelikož nepodléhá zdanění.

Jak účtovat přijaté faktury : Přijaté faktury pak účtujete vždy na účet 321 – Dodavatelé závazky z obchodních vztahů. Plátci DPH na tento účet účtují i daň. Evidenci a uchování přijatých faktur vám nařizuje zákon o účetnictví. Pokud to neuděláte, budete mít problém při případné kontrole z finančního úřadu.

Jak vystavit fakturu pro Neplatce DPH : Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti.

Jak fungují zálohové faktury

Zálohová faktura je nedaňovým dokladem. Jedná se o předpis platby, kterou po odběrateli vyžaduje dodavatel tehdy, kdy je třeba za zboží nebo službu provést úhradu dříve, než dojde k jejich samotnému dodání. O přijetí zálohové faktury odběratel neúčtuje.

Provede platbu, a pokud příjemce platby je plátce DPH, který vede účetnictví, vystaví mu tento příjemce daňový doklad k přijaté úplatě. Platba zálohy se zaúčtuje na MD účtů 314 (343) a na stranu D účtu 221, eventuálně 211 v případě platby v hotovosti.Na dokladech od neplátce ale DPH uvedená není. Znamená to, že nevstupuje ani do vašeho účetnictví. Celou přijatou fakturu od neplátce DPH zaúčtujete mezi své výdaje či náklady a samotnou DPH nikam neúčtujete. Neodečítáte ji tedy ani v daňovém přiznání.

Jaký je rozdíl mezi plátcem a neplátcem DPH : Neplátce DPH –DPH vůbec neřešíte, vystavujete faktury bez DPH a nemáte nárok na odpočet. Plátce DPH – vystavují daňové doklady, musí odvádět DPH a mají také nárok na odpočet.

Antwort Co to je proforma invoice? Weitere Antworten – Jaký je rozdíl mezi zálohovou a proforma fakturou

Proforma faktura je vystavena na cenu celé dodávky. Jakmile je vydaná proforma faktura plně zlikvidována, program POHODA automaticky nabídne vystavení klasické faktury (daňového dokladu) . Zálohová faktura se používá u časově nebo materiálově náročných dodávek, u kterých odběratel platí průběžně zálohy.Proforma faktura je obvykle zaslána zákazníkovi nebo klientovi v okamžiku, kdy se u vás zavázal k nákupu, ale zároveň mu nelze ještě poslat oficiální fakturu, protože je třeba ještě potvrdit poslední podrobnosti. Jakmile zákazník se vším souhlasí, pak mu dodáte zboží či svou službu a vystavíte běžnou fakturu.Žádný zákonný předpis neupravuje rozdíl mezi zálohovou fakturou, proforma fakturou či výzvou k platbě. Jedná se v podstatě jen o informaci pro odběratele, jakým způsobem a za co má zaplatit. Dokud není uhrazena, tak se o ní neúčtuje, ani se nezohledňuje v přiznání k DPH.

Co je Profaktura : Jedná se o předběžnou fakturu, kterou zákazníkům zasíláme e-mailem, pokud platí objednané zboží předem. Takzvaně nakupuje tiskárnu na fakturu. Na proforma faktuře jsou uvedeny informace jako na klasické faktuře, všechny položky i ceny, ovšem nejedná se o daňový doklad.

Co znamená proforma invoice

Co je to proforma faktura Proforma faktura – na rozdíl od klasické faktury – není účetním ani daňovým dokladem. Dodavatel tuto fakturu vystavuje a posílá odběrateli ještě předtím, než dodá zboží nebo službu. Proforma faktura slouží jako cenová nabídka nebo výzva k úhradě zálohy.

Jaké jsou druhy faktur : Základní rozdělení je na faktury vydané a přijeté. Vydané faktury jsou ty, které vystavujete svým zákazníkům vámi za dodané zboží či služby. Přijaté faktury jsou ty, které vaši dodavatelé posílají vám a vy na jejich základě platíte za odebrané zboží či služby.

Faktura vystavená

U faktury vystavené účtujete vždy na účet 311 – Odběratelé v celkové částce na stranu MÁ DÁTI. Na stranu DAL budete účtovat vždy buď výnosový účet (311/6xx), nebo výnosy příštích období.

:max_bytes(150000):strip_icc()/proformainvoice_final_2023-7c989309c8b94ed784b807e3c71fe17e.png)

Co musí obsahovat faktura u každého podnikatele:

Kdy se odvádí DPH že zálohové faktury

Kdy odvádět DPH u zálohové faktury

Pokud zálohu obdržíte v jiném měsíci, než dodáte zboží nebo dokončíte práci, musíte zákazníkovi do 15 dnů vystavit tzv. daňový doklad k přijaté záloze. Na základě tohoto dokladu přiznáte a odvedete daň za příslušné zdaňovací období.Jelikož hlavním cílem zálohové faktury je získat od zákazníka platbu předem, je vhodné, aby zálohová faktura obsahovala zejména informace k platbě – částku k úhradě, variabilní symbol, číslo účtu, na který má být platba zaslána, specifikaci služby či zboží, za které chceme zaplatit, a případně i datum splatnosti.Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti.

Pokud nedisponujete živnostenským oprávněním, můžete i tak v určitých případech vystavovat faktury. Jedná se o tzv. příležitostný příjem, který nesmí překročit hranici 30 000 Kč za kalendářní rok. Tato částka se nemusí uvádět do daňového přiznání, jelikož nepodléhá zdanění.

Jak účtovat přijaté faktury : Přijaté faktury pak účtujete vždy na účet 321 – Dodavatelé závazky z obchodních vztahů. Plátci DPH na tento účet účtují i daň. Evidenci a uchování přijatých faktur vám nařizuje zákon o účetnictví. Pokud to neuděláte, budete mít problém při případné kontrole z finančního úřadu.

Jak vystavit fakturu pro Neplatce DPH : Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti.

Jak fungují zálohové faktury

Zálohová faktura je nedaňovým dokladem. Jedná se o předpis platby, kterou po odběrateli vyžaduje dodavatel tehdy, kdy je třeba za zboží nebo službu provést úhradu dříve, než dojde k jejich samotnému dodání.

O přijetí zálohové faktury odběratel neúčtuje.

Provede platbu, a pokud příjemce platby je plátce DPH, který vede účetnictví, vystaví mu tento příjemce daňový doklad k přijaté úplatě. Platba zálohy se zaúčtuje na MD účtů 314 (343) a na stranu D účtu 221, eventuálně 211 v případě platby v hotovosti.Na dokladech od neplátce ale DPH uvedená není. Znamená to, že nevstupuje ani do vašeho účetnictví. Celou přijatou fakturu od neplátce DPH zaúčtujete mezi své výdaje či náklady a samotnou DPH nikam neúčtujete. Neodečítáte ji tedy ani v daňovém přiznání.

Jaký je rozdíl mezi plátcem a neplátcem DPH : Neplátce DPH –DPH vůbec neřešíte, vystavujete faktury bez DPH a nemáte nárok na odpočet. Plátce DPH – vystavují daňové doklady, musí odvádět DPH a mají také nárok na odpočet.