Co je refinancování hypotéky Pokud se klient rozhodne novou nabídku na další období fixace od své stávající banky neakceptovat, může se rozhodnout pro refinancování. Tedy splatit svůj úvěr novým úvěrem od jiné banky. Tento nový hypoteční úvěr pak splácí místo toho původního.Opravdu kvalitních a důvěryhodných nebankovních společností je pomálu, a proto je třeba vybírat půjčku opravdu pečlivě. V našem srovnání se na prvním místě umístila půjčka od Zonky. Druhé místo uhájila nebankovní společnost Kamali a jako třetí se umístil Home Credit se svojí flexibilní půjčkou.Bez příjmů v bance půjčku nezískáte

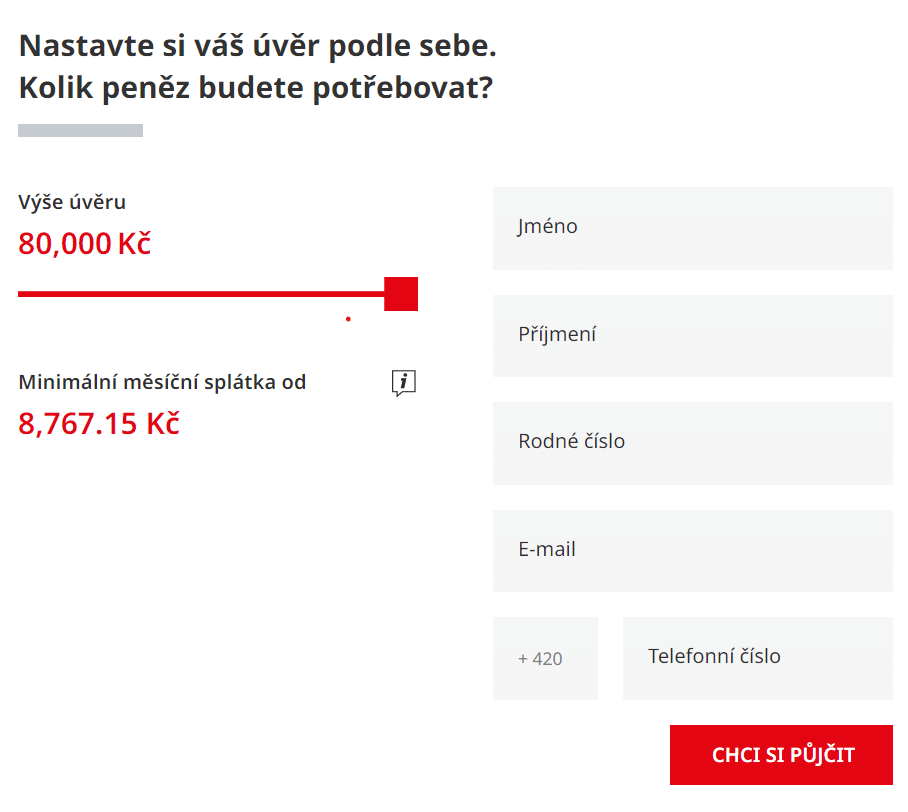

Nejčastějším důvodem k zamítnutí půjčky jsou nedostatečné příjmy. V bance úvěr bez doložení příjmu nezískáte, proto pokud nedisponujete potřebnými financemi, je vaše žádost předem zamítnuta. U nebankovních společností to ale s dokazováním není tak horké.

Jak se zbavit nebankovních půjček : Jako řešení se nabízí refinancování půjčky. Co znamená refinancování půjčky Refinancovat půjčku znamená převést ji do jiné banky, která nabízí pro Vás výhodnější podmínky. Nová banka za Vás splatí u staré banky celý úvěr, a pak Vám nabídne nový ve stejné výši, ale s jinými podmínkami.

Kdy se vyplatí refinancovat

Refinancování se ve většině případů vyplatí. Nevyplatí se především v době, kdy jsou úrokové sazby příliš vysoké. V takovém případě je dobré refinancování o pár měsíců odložit. Nejvýhodnější je refinancovat na konci fixačního období.

Jak probiha refinancování : Jakmile se rozhodnete hypotéku refinancovat, musíte nejdříve stávající banku požádat o vyčíslení zůstatku úvěru, získat souhlas s přistoupením nové banky na druhé místo v zástavě a příslib k vymazání zástavního práva k nemovitosti v katastru nemovitostí.

Flexibilní půjčka je revolvingový úvěr. To znamená, že smlouva o úvěru je uzavřena na dobu neurčitou a klient může úvěr opakovaně čerpat až do výše nevyčerpaného úvěrového rámce. Pokud klient dlužnou částku splatí, může úvěrový rámec znovu využít v celém rozsahu.

„Půjčka se vyplatí v situaci, kdy to, na co si půjčíme, budeme užívat déle, než jak dlouho to budeme splácet. Platí to například u hypoték a dalších půjček na bydlení, kde se předpokládá dlouhodobé užívání,“ říká Marcel Ivánek. Smysl mají i návratné investice do budoucna.

Kdy je půjčka smysluplná

Půjčovat byste si měli pouze v nezbytných situacích a na věci, z nichž máte dlouhodobý užitek. Smysluplná půjčka může být například na pořízení a rekonstrukci bydlení nebo nákup vybavení. Naopak se vyvarujte půjček na dovolené, nejnovější telefon nebo vánoční dárky.Když potřebujete zjistit, jestli vám dají půjčku, zeptejte se nejdřív v bance. Všichni poskytovatelé úvěrů mají povinnost prověřit bonitu klienta, tedy vaši schopnost splácet, ale banka bude nejpřísnější. Je pravděpodobné, že při posuzování, na jaký úvěr dosáhnete, bude jiný poskytovatel půjček mírnější.Nejvýhodnější je refinancovat na konci fixačního období. Zákon o spotřebitelském úvěru platný od roku 2016 ale zatím umožňuje refinancování i dříve. V takovém případě zaplatíte u většiny bank pouze účelně vynaložené náklady.

Nejlepší okamžik na vyjednávání o nové úrokové sazbě a refinancování hypotéky je před koncem sjednané doby fixace. Pokud se rozhodnete odejít ke konkurenci, stávající banka vám při refinancování v době fixace nesmí naúčtovat žádné poplatky či penále.

Jak funguje splácení půjčky : Každá splátka se skládá z úroku a úmoru. Jednoduše řečeno, úrok je peněžní odměna bance za poskytnutí úvěru a úmor je částka, kterou postupně splácíte půjčku. Protože ale půjčku splácíte a výše dluhu se snižuje, úroky se vypočítávají z čím dál menší částky, a tím pádem je i částka úroku každý měsíc nižší.

Jak se splácí půjčka : Po zaplacení měsíční splátky se o něco sníží dlužná jistina, tím se sníží denní úrok v následujícím měsíci a sníží se i podíl úroku v měsíční splátce. Protože měsíční splátka zůstává stejná, dochází k tomu, že se mění poměr peněz, které ve vaší splátce tvoří úrok a splátku jistiny.

Co je lepsi kontokorent nebo půjčka

Máte-li na svém běžném účtu nastaveny příkazy k platbám a obáváte-li se, že ne každý měsíc budete mít na účtu v den splatnosti dostatek peněz, hodí se pro vás kontokorent. Pokud si chcete dopřát něco většího nebo před vámi stojí skutečně vysoké a navíc třeba i dlouhodobé finanční výdaje, spolehněte se raději na půjčku.

Flexibilní půjčka je revolvingový úvěr. To znamená, že smlouva o úvěru je uzavřena na dobu neurčitou a klient může úvěr opakovaně čerpat až do výše nevyčerpaného úvěrového rámce. Pokud klient dlužnou částku splatí, může úvěrový rámec znovu využít v celém rozsahu.První a jednou z nejoblíbenějších možností, jak zjistit své dluhy, je na většině pobočkách České pošty se službou Czech POINT. Na přepážce stačí požádat o výpis z Centrální evidence exekucí, který stojí v době, kdy píšeme tento článek, 50 Kč za jednu stránku.

Jak zjistím že si na mě někdo vzal půjčku : Máte strach z toho, že si na vaše jméno někdo vzal půjčku To, zda jsou na vaše jméno vedené nějaké dluhy, si můžete ověřit v registrech dlužníků (např. dluhový registr Solus, Bankovní a Nebankovní registr klientských informací, Centrální evidence exekucí, Insolvenční rejstřík).

Antwort Jak funguje Flexifin? Weitere Antworten – Jak funguje refinancování úvěru

Co je refinancování hypotéky Pokud se klient rozhodne novou nabídku na další období fixace od své stávající banky neakceptovat, může se rozhodnout pro refinancování. Tedy splatit svůj úvěr novým úvěrem od jiné banky. Tento nový hypoteční úvěr pak splácí místo toho původního.Opravdu kvalitních a důvěryhodných nebankovních společností je pomálu, a proto je třeba vybírat půjčku opravdu pečlivě. V našem srovnání se na prvním místě umístila půjčka od Zonky. Druhé místo uhájila nebankovní společnost Kamali a jako třetí se umístil Home Credit se svojí flexibilní půjčkou.Bez příjmů v bance půjčku nezískáte

Nejčastějším důvodem k zamítnutí půjčky jsou nedostatečné příjmy. V bance úvěr bez doložení příjmu nezískáte, proto pokud nedisponujete potřebnými financemi, je vaše žádost předem zamítnuta. U nebankovních společností to ale s dokazováním není tak horké.

Jak se zbavit nebankovních půjček : Jako řešení se nabízí refinancování půjčky. Co znamená refinancování půjčky Refinancovat půjčku znamená převést ji do jiné banky, která nabízí pro Vás výhodnější podmínky. Nová banka za Vás splatí u staré banky celý úvěr, a pak Vám nabídne nový ve stejné výši, ale s jinými podmínkami.

Kdy se vyplatí refinancovat

Refinancování se ve většině případů vyplatí. Nevyplatí se především v době, kdy jsou úrokové sazby příliš vysoké. V takovém případě je dobré refinancování o pár měsíců odložit. Nejvýhodnější je refinancovat na konci fixačního období.

Jak probiha refinancování : Jakmile se rozhodnete hypotéku refinancovat, musíte nejdříve stávající banku požádat o vyčíslení zůstatku úvěru, získat souhlas s přistoupením nové banky na druhé místo v zástavě a příslib k vymazání zástavního práva k nemovitosti v katastru nemovitostí.

Flexibilní půjčka je revolvingový úvěr. To znamená, že smlouva o úvěru je uzavřena na dobu neurčitou a klient může úvěr opakovaně čerpat až do výše nevyčerpaného úvěrového rámce. Pokud klient dlužnou částku splatí, může úvěrový rámec znovu využít v celém rozsahu.

„Půjčka se vyplatí v situaci, kdy to, na co si půjčíme, budeme užívat déle, než jak dlouho to budeme splácet. Platí to například u hypoték a dalších půjček na bydlení, kde se předpokládá dlouhodobé užívání,“ říká Marcel Ivánek. Smysl mají i návratné investice do budoucna.

Kdy je půjčka smysluplná

Půjčovat byste si měli pouze v nezbytných situacích a na věci, z nichž máte dlouhodobý užitek. Smysluplná půjčka může být například na pořízení a rekonstrukci bydlení nebo nákup vybavení. Naopak se vyvarujte půjček na dovolené, nejnovější telefon nebo vánoční dárky.Když potřebujete zjistit, jestli vám dají půjčku, zeptejte se nejdřív v bance. Všichni poskytovatelé úvěrů mají povinnost prověřit bonitu klienta, tedy vaši schopnost splácet, ale banka bude nejpřísnější. Je pravděpodobné, že při posuzování, na jaký úvěr dosáhnete, bude jiný poskytovatel půjček mírnější.Nejvýhodnější je refinancovat na konci fixačního období. Zákon o spotřebitelském úvěru platný od roku 2016 ale zatím umožňuje refinancování i dříve. V takovém případě zaplatíte u většiny bank pouze účelně vynaložené náklady.

Nejlepší okamžik na vyjednávání o nové úrokové sazbě a refinancování hypotéky je před koncem sjednané doby fixace. Pokud se rozhodnete odejít ke konkurenci, stávající banka vám při refinancování v době fixace nesmí naúčtovat žádné poplatky či penále.

Jak funguje splácení půjčky : Každá splátka se skládá z úroku a úmoru. Jednoduše řečeno, úrok je peněžní odměna bance za poskytnutí úvěru a úmor je částka, kterou postupně splácíte půjčku. Protože ale půjčku splácíte a výše dluhu se snižuje, úroky se vypočítávají z čím dál menší částky, a tím pádem je i částka úroku každý měsíc nižší.

Jak se splácí půjčka : Po zaplacení měsíční splátky se o něco sníží dlužná jistina, tím se sníží denní úrok v následujícím měsíci a sníží se i podíl úroku v měsíční splátce. Protože měsíční splátka zůstává stejná, dochází k tomu, že se mění poměr peněz, které ve vaší splátce tvoří úrok a splátku jistiny.

Co je lepsi kontokorent nebo půjčka

Máte-li na svém běžném účtu nastaveny příkazy k platbám a obáváte-li se, že ne každý měsíc budete mít na účtu v den splatnosti dostatek peněz, hodí se pro vás kontokorent. Pokud si chcete dopřát něco většího nebo před vámi stojí skutečně vysoké a navíc třeba i dlouhodobé finanční výdaje, spolehněte se raději na půjčku.

Flexibilní půjčka je revolvingový úvěr. To znamená, že smlouva o úvěru je uzavřena na dobu neurčitou a klient může úvěr opakovaně čerpat až do výše nevyčerpaného úvěrového rámce. Pokud klient dlužnou částku splatí, může úvěrový rámec znovu využít v celém rozsahu.První a jednou z nejoblíbenějších možností, jak zjistit své dluhy, je na většině pobočkách České pošty se službou Czech POINT. Na přepážce stačí požádat o výpis z Centrální evidence exekucí, který stojí v době, kdy píšeme tento článek, 50 Kč za jednu stránku.

Jak zjistím že si na mě někdo vzal půjčku : Máte strach z toho, že si na vaše jméno někdo vzal půjčku To, zda jsou na vaše jméno vedené nějaké dluhy, si můžete ověřit v registrech dlužníků (např. dluhový registr Solus, Bankovní a Nebankovní registr klientských informací, Centrální evidence exekucí, Insolvenční rejstřík).